Por R.P. Dr. Giampiero Gambaro.

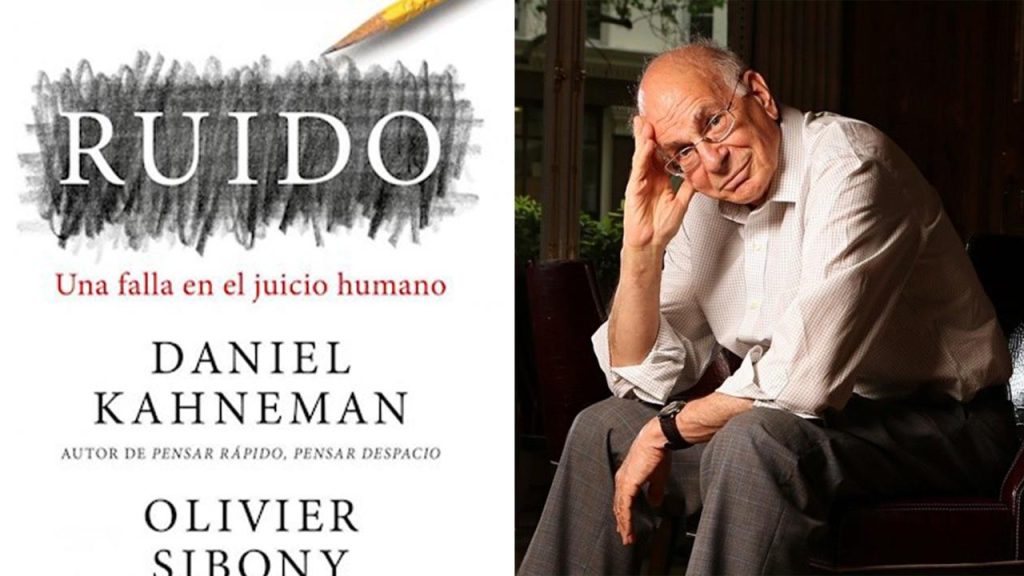

Daniel Kahneman (1934-2024), psicólogo israelí y profesor de ciencia cognitiva en Princeton, galardonado con el Premio Nobel de Economía en 2002, ha fallecido a los 90 años. El galardón consagró sus investigaciones como uno de los avances más importantes de las ciencias sociales en el último medio siglo. Kahneman había logrado la proeza de alegrar la “ciencia lúgubre” transformándola de un mero ejercicio matemático en una auténtica ciencia del comportamiento. Lo hizo demostrando de forma experimental cómo la intuición nos lleva a menudo por mal camino. El carácter sistemático de estas “desviaciones” exige una explicación. Kahneman la encontró en los mecanismos cognitivos que subyacen a nuestras decisiones. Dado que la incertidumbre reina en la vida cotidiana y especialmente en el ámbito económico -pensemos en las fluctuaciones de los mercados financieros o en los riesgos a los que se enfrentan los empresarios al invertir en un nuevo producto-, comprender la forma en que las personas emiten juicios de tipo probabilístico es crucial para entender sus acciones.

Kahneman observó que el juicio humano se aparta previsiblemente de las leyes de la probabilidad. Nos basamos en “atajos mentales” (heurísticos) que simplifican nuestros “cálculos”, pero que también nos llevan a cometer errores sistemáticos (bias). Creemos, por ejemplo, en lo que Kahneman bautizó, no sin ironía, la “ley de los números pequeños”, es decir, sacamos conclusiones generales basadas en muestras limitadas o en unas pocas observaciones, sin tener debidamente en cuenta la variabilidad natural de los fenómenos o el tamaño de la muestra. Sobreestimamos la probabilidad de éxitos destacados o familiares, aunque sean raros, en función de la facilidad con que están “disponibles para la mente”; lo cual, a menudo, depende de su circulación en los medios de comunicación. Su aporte más conocido es su Teoría de las Perspectivas (Prospect Theory) que considera tres principios:

1. La evaluación de un resultado es relativa a un punto de referencia neutral, que a veces se denomina “nivel de adaptación”. Para resultados monetarios, el punto de referencia habitual es el nivel de riqueza actual, pero puede ser también el resultado esperado. Resultados mejores que el punto de referencia, se consideran ganancias; por debajo del punto de referencia, son pérdidas. Una demostración convincente de este principio sería la siguiente. Coloquemos tres cuencos alineados, llenemos de agua muy fría el de la izquierda, de agua caliente el de la derecha, y de agua a temperatura ambiente el intermedio. Si sumergimos una mano en agua fría y la otra en agua caliente durante un minuto, y luego las dos manos en el cuenco intermedio, sentiremos una sensación caliente en una mano y fría en la otra.

2. La sensibilidad a los cambios es decreciente, tanto para las dimensiones sensoriales como para los cambios en la riqueza, por ejemplo, la diferencia subjetiva entre 900 y 1000 dólares parece mucho menor que la diferencia entre 100 y 200 dólares.

3. La aversión a la pérdida. Cuando se ponderan ganancias y pérdidas del mismo calibre, estas últimas ‘pesan’ más. Es decir, la valoración subjetiva de una pérdida es mayor que la de una ganancia objetivamente equivalente. Para ilustrar este principio considere un juego en el que se lanza una moneda. Si la moneda muestra cruz, pierde 100 dólares. Si sale cara, gana 150 dólares. Aunque el valor esperado del juego es obviamente positivo, porque se gana más que se pierde, muchos individuos no participarían en este juego. Para ellos, el daño de perder 100 dólares es más intenso que el placer de ganar 150 dólares.

Una vez más, al estimar las probabilidades, damos demasiada importancia a la información inicial, aunque sea completamente arbitraria, que nos anclan a un valor que luego ajustaremos, del cual no logramos distanciarnos de manera suficiente y adecuada. Si se pudiera hacer desaparecer mágicamente un bias de este mundo, Kahneman eliminaría el de la “overconfidence”: el exceso de confianza en las propias capacidades o habilidades que no se refleja en la realidad, y que, a menudo lleva a expertos y personas en puestos de responsabilidad a subestimar los riesgos de sus acciones.

Daniel Kahneman recibiendo el premio Freedom por el ex presidente Barack Obama.

Su trabajo como “arqueólogo de la cognición” siempre ha sido “pura diversión”. Como cuando junto con su amigo y colega Amos Tversky (con quien sin duda habría compartido el Premio Nobel, si Tversky no hubiera fallecido en 1996), reflexionaba sobre cómo “ensamblar ese conjunto mínimo de modificaciones” a la teoría económica. En sus palabras: “Hemos pasado muchas horas inventando pares de apuestas y observando nuestras elecciones intuitivas. Si coincidíamos en la misma elección, suponíamos provisionalmente que esa decisión era atribuible a una característica del género humano”. De ese gusto por la experimentación continua y de la agudeza de sus hipótesis surgieron los principios psicológicos que, trasladados al contexto de las decisiones económicas, explican los límites de nuestra racionalidad. La observación de que, psicológicamente, la desutilidad de una pérdida es mayor que la utilidad de una ganancia de igual magnitud resultó crucial. En consecuencia, nuestra reacción a las pérdidas es más fuerte (algo más del doble) que nuestra respuesta a las ganancias.

Las personas también tienden a ser más reacias al riesgo cuando ganan y menos adversas al riesgo cuando pierden. Un conocido filósofo etiquetó a Kahneman como el estudioso de la estupidez humana. En realidad, Kahneman ha iluminado los caminos de nuestra irracionalidad, descubriendo sus causas y razones de forma científica, desafiando así los supuestos de la teoría económica del hombre perfectamente racional para que se innove radicalmente. En una de sus últimas entrevistas, declaró que si tuviera que empezar su carrera ahora, elegiría “dedicarme a la inteligencia artificial, porque actualmente es una forma especialmente apasionante de investigar la naturaleza humana”.

R. P. Dr. Giampiero Gambaro, OFMCap, es Vicerrector Administrativo de la UCSS. Ha sido decano de la Facultad de Derecho y Ciencias Políticas. Es autor del libro «La Última Semana de Jesús» y de suplementos académicos en el Fondo Editorial de la UCSS, como: Estidad, y múltiples publicaciones en la revista digital CampUCSS.

TAMBIÉN TE PUEDE INTERESAR:

[LA GUERRA Y LA PAZ]

[REZANDO POR LA PAZ EN UCRANIA]

[EL PESEBRE DE GRECIO]